- 公告

- 展览

- 讲座

- 笔会

- 拍卖

- 活动

天津美术网讯 艺术诞生至今,已经不再局限于纯粹的审美,即便流通性差,依然被无所不能的人类变成了一种金融资产,成为热火朝天的金融体系里的一分子。《艺术商业》6月刊带您“解读艺术品金融”。

“当艺术基金行业正在向着可预见的未来转变之时,艺术品投资已成为一种新的理念和商业实践……它所体现的是现代的全球金融趋势。”《交易的艺术:全球金融市场中的当代艺术品交易》作者诺亚·霍洛维茨(Noah Horowitz)的这一观点透彻地道出艺术基金在全球艺术品市场扮演的角色。尤其是在艺术品交易的新兴市场—中国,艺术品投资引发了艺术市场翻天覆地的变化。在引发中国艺术品市场巨变的资本力量中,首当其冲的非艺术品基金莫属。

2007-2011年:从起步飞跃至“黄金时代”

▌2007年,北京邦文当代艺术投资有限公司(以下简称“邦文”)与民生银行合作的“非凡理财—艺术品投资计划1号”落地,成为国内公开渠道募集的第一只艺术品投资基金,投资标的为中国书画及当代艺术,投资周期两年。2009年清盘时,该产品年化收益率为12.75%,适逢金融危机,在当时到期的86款银行理财产品中,只有两款收益率超过6%。 “2009~2010年那个时间段,市场上很少有像艺术品基金这么高收益的产品,而且还很稳健。”民生银行谢尚晋说。

▌在此之后,艺术品基金逐渐增多。2009年,德美艺嘉艺术品投资基金管理公司首发两款基金,规模为3000万~5000万元;邦文携手民生银行发行了“非凡理财”艺术品投资计划2号;2010年7月,红珊瑚二期正式成立,两只基金筹集2500万元;2011年8月,西安信托与邦文推出“西安信托·艺术品投资基金集合信托基金”,募集资金8150万元;而中艺达晨艺术基金计划募资更是高达6亿~8亿元。

2014 年,在香港苏富比(微博)以 9420 万港元成交的张晓刚(微博) 1995 年的作品《血缘:大家庭3 号》,2008 年在香港苏富比的成交价仅为 4736.75 万港元

2011年,随着中国艺术品市场进入前所未有的爆发期,到2011年年底,国内近30家艺术品基金公司发行的艺术品基金超过80只,基金初始规模达60亿元。

▌《中国文化报》公布的《2011中国艺术品基金排行榜》显示,20家基金公司管理的基金规模达56.5亿元,其中43只为艺术品信托,规模总计49亿元。规模最大的为北京艺融民生艺术投资管理有限公司,金额达10亿元;北京雅盈堂文化发展有限公司,在当时已发行4只信托,融资总额达8.7亿元,该公司曾在2010年以4.368亿元的天价拍下黄庭坚的《砥柱铭》。湖南电广传媒旗下的北京中艺达晨艺术品投资管理有限公司管理的雅汇基金规模为3.06亿元。

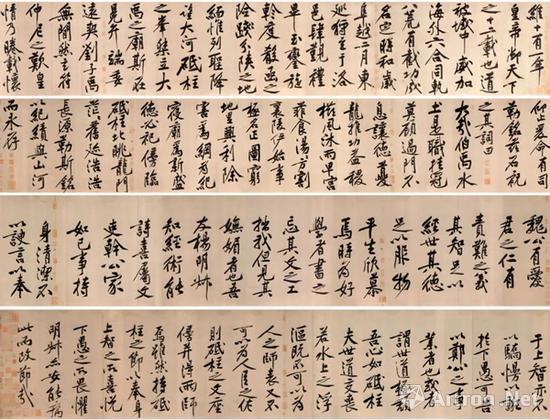

黄庭坚《砥柱铭》

蜂拥而至的艺术品基金,得益于中国艺术品市场的蓬勃发展,尤其是在2011年,中国拍卖市场成交总额达到前所未有的500亿元,跃升为全球第一大艺术品市场。各大拍卖公司的成交额达到前所未有的高度,比如,2011年北京保利第16期精品拍卖会成交总额达3.6亿元,相比而言,其在2018年刚刚结束的一场精品拍卖会的总成交额仅仅只有2600多万元;2011年,中国嘉德仅一场春拍,总成交额就达到53.23亿元;2017年,中国嘉德春秋两季大拍,总成交额为59.8亿元。“相比如此膨胀的艺术品市场而言,艺术品基金的发行规模不过50多亿元。”上海某投资公司基金管理人孙东介绍,“中国早期的艺术品基金,就是通过筹集资金的方式,倒买倒卖。”

▌“市场出现的艺术品基金有两百多只,可不是几十只!”当时也参与艺术品基金管理的投资人李享表示,“艺术品市场的利好,加上投资渠道的狭窄,当时的艺术品市场,在2011年其实已经出现巨大的风险信号,但是外行不知道,只看到艺术品市场的高歌猛进。”

▌与此同时,同期的其他投资渠道却遭遇前所未有的低谷,A股市场从2500点左右滑落至2400点左右。在这样的背景下,大量投资资金融入艺术品市场,山东女商人任春霞以2154万元和1515万元拍下吴冠中的《漓江新篁》和《凡尔赛一角》,半月后,两件作品在泰山文交所的挂牌价格分别为3600万元和2050万元,溢价分别为67%和35%,其持有人则变为金谷信托。

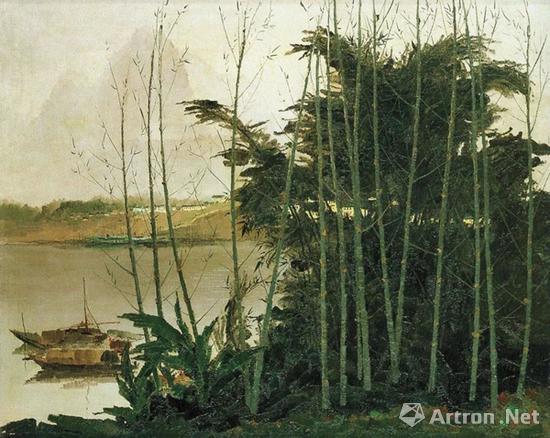

2011年山东女商人任春霞以2154万元拍下吴冠中《漓江新篁》半个月后,其在泰山文交所的挂牌为3600万元

就在这种爆发的状态下,中国艺术品基金潜藏的危机重重。“艺术品基金信用严重缺失,绝大多数不仅管理不透明,缺乏监管,也不会对外进行信息披露,因为当时的艺术品基金或多或少都存在操作不规范的情况。”孙东说。2012年排名前20的基金管理公司中,没有一家公司具有公开透明的管理和过往绩效,在这样的制度下,很容易发生暗箱操作和关联交易。“基金操作不规范,对基金投资人迟早会带来严重的影响,甚至是致命一击。”孙东告诉记者。

2012年:从巅峰到滑铁卢

▌2011年下半年,中国艺术品市场开始放慢脚步;2012年,下滑的幅度更为明显。2012春拍,中国艺术品拍卖市场总成交额为281.6亿元,同比2011年春下降了34.27%,环比2011年秋下降了34.22%。“市场供需失衡,吃得太饱了!”中华文物学会理事长王定乾曾如是评论当时的中国艺术品市场,“艺术品的市场价格已经与世界接轨,但在制度、设计和风险控制上却远未成熟。”

▌艺术品市场的遇冷无疑对中国艺术品基金发展带来了巨大冲击,导致大部分艺术品基金的清退时间延长。孙东表示:“艺术品市场调整,留给迅猛发展的艺术品基金一个缓冲的时间段,使很多问题浮出水面。”

▌经历了高峰的艺术品基金,“唱衰不唱好”成为2012年的主调。2012年上半年,国内各信托公司总共发行艺术品信托产品17款,比2011年同期增长21.43%,发行规模达到29.34亿元,比2011年上半年的25.86亿元增加了13.46%,投资标的大部分是书画产品,但其平均投资年限均不到2年。及至第三季度,仅有两家信托公司参与3款艺术品信托产品的发行,融资规模仅为1.62亿元。与2011年同期相比,其产品数量同比下降80%,资金规模下降89%。

吴冠中《凡尔赛一角》

2012年,艺术品基金年新发量减少到29款,规模也下滑至35亿元;2013年,仅有5家参与机构发行8款艺术品信托。尽管如此,德勤卢森堡全球中心和Art Tactic联合发布的《2013年艺术与金融年报》显示,2012年,尽管中国艺术品基金的增长有所放缓,但整体规模依然达到9.69亿美元。当年中国的艺术品基金共募集了3.67亿美元,虽比2011年下滑28%,但占到了全球新募集资金的69%。另外,中国艺术品基金遭遇严重的兑换危机,该报告显示,2013年须兑付的中国艺术品基金高达4.3亿美元;与此同时,当年披露到期兑付的6只艺术品信托的总额就超过6.5亿元。

▌然而,在这一阶段,狂飙突进的艺术品投资的信任危机全面爆发:北京某企业老板谢根荣,凭借其估价24亿元的“金缕玉衣”“银缕玉衣”骗取银行贷款;2012年春拍,徐悲鸿油画《九方皋》以8900万元落槌后,就有不少业内人士直指该画是赝品。2012年12月18日,香港苏富比公司在香港高等法院提起诉讼,追讨任春霞2010年在香港苏富比以6898万港元买下赵无极作品《10.1.68》后一直未付款,其背后就是艺术品信托及文交所的关联交易。同一年,国家出台了“文交所禁令”,对于尚处于起步阶段的艺术品基金而言,一条退出渠道被堵死。

2010 年山东女商人任春霞在香港苏富比以6898 万港元拍下赵无极《10.1.68》后却一直未付款

对艺术品基金带来直接影响的是艺术品市场的大幅回调,前几年涌现出数量众多的艺术品基金,大多采用2+1的周期,面对兑换时期,出现了不同的困境和难题。孙东介绍:中国艺术品基金市场变得尤为谨慎,甚至原地踏步,然而,也有众多投资者跃跃欲试,想要进入。从各类研究机构披露的中国艺术品基金市场来看,当年募集的艺术品基金,往往以私募的形式,潜藏于艺术金融市场深处。相比而言,当年10家左右的投资机构发行的艺术品基金中,仅有一家通过信托渠道,其余全是私募。

▌时任摩帝富艺术集团副总裁兼亚洲区总经理黄文叡分析了中国艺术品基金在2011年强势爆发后出现紧急刹车的几大原因:真正参与艺术品基金的现金流有限,艺术品基金架构设计不明确,管理不透明,退出机制单一和缺乏艺术与金融相结合的人才。

▌李享认为,艺术品基金之所以从爆发到突然遇冷,主要有以下几个原因:优质艺术品货源的稀缺,艺术品市场下滑,艺术品基金的监管体系问题爆发,艺术品基金狭窄单一的退出渠道。“90%的艺术品基金都不是真正意义的退出,严格意义来讲,90%的艺术品基金都是失败的,几乎没有成功的。”

2013~2017年:艺术品基金退出难 引发瓶颈期

▌“艺术品市场的投资周期最少以5年以上为宜,但当时的艺术品基金为了迎合投资者快进快出的心理,运作期限均以两年为主,到期后,谁来接盘可能会成为一个严峻的问题。”孙东认为,中国艺术品基金最终进入流通性陷阱,一些操作不规范的艺术品基金和信托,在退出时遭遇重大难题。

2017 年嘉德春拍中潘天寿的《耕罢》以1.5893亿元的天价成交

2014年,深圳杏石投资管理公司(下称“深圳杏石”)的投资兑付就面临巨大问题。自2010年起,该公司相继发起设立了9只“杏石”系列基金,总规模近3亿元,期限一般为2+1年。然而,在2014年到期的基金中,投资人普遍只拿回本金的约10%,3年的投资收益全部未支付。当时曾购买该公司基金的一位购买者就表示:“整个运作过程,从未见到管理人披露的投资管理报告,并且到期无法兑付时,对方一度声称要拿艺术品出来抵债,最后也未见踪影。”2015年12月,深圳市中级人民法院冻结其公司财产。就在此前的2014年12月,由业内知名策展人沈其斌操盘的艺术基金也被爆出现亏空,遭遇追债的困境。(英伦)

赵国经、王美芳

¥ 0

赵国经、王美芳

¥ 0

王学仲:《垂杨饮马》

¥ 0

王学仲:《垂杨饮马》

¥ 0

何家英:《醉艳》

¥ 0

何家英:《醉艳》

¥ 0

萧朗:难忘十月醉金秋

¥ 0

萧朗:难忘十月醉金秋

¥ 0